新浪财经第四届金牌董秘入围名单出炉!7月18日上市公司高峰论坛暨金牌董秘盛典隆重召开,重磅大咖、金牌董秘将集体见证荣耀时刻!【点击查看】

A股探底测试,把握企稳后的反弹机会

中航证券 董忠云

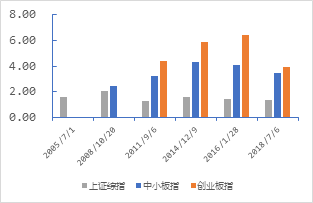

整体来看,上半年沪深股市基本处于震荡筑底阶段。上证综指自2018年1月创下阶段高点以来,至7月6日累计跌幅达到了22.54%。市场走弱主要源于内外部因素的扰动:外部不确定性压制了风险偏好,提高了市场的避险情绪;内部由于企业融资成本上升,信用违约事件时有发生,致使企业盈利预期承压。市场经过回调之后整体估值已经处于历史低位,截至7月6日,全部A股的PE值为14.5X,我们在不同时段分别选取了五个与之PE值相似的时点,分别出现在2005年7月对应上证综指1055.59点,2008年10月对应1974.01点,2011年9月对应2470.52点,2014年12月对应2856.27点与2016年1月对应2655.66点,并对市场底部特征进行比较分析。

图1:上证综指近期PE值与历史相似时点(TTM 整体法,剔除负值)

资料来源:WIND,中航证券金融研究所

2005年7月与2008年10月的两个底部出现在国内经济增速调整时期。2004-2005年我国经济高速发展,为防止经济过热,经济政策迅速收紧,名义GDP同比增速从2004年二季度的18.9%的高位,一路下滑至2005年三季度的14.8%。2005年上半年货币政策逐渐放松,股权分置改革试点全面展开,为股市触底反弹提供政策红利,提振市场风险偏好。2007-2008年全球金融危机冲击外需,经济增长大幅下滑,名义GDP同比增速从2007年二季度的15%下降至2009年一季度的6.4%。随着货币政策持续放松,流动性改善,“四万亿”提升盈利预期,股市探底回升。

2011年9月与2014年12月的两个底部处于漫漫熊市的头尾时期。2011年股市遭遇明显的“戴维斯双杀”,盈利增速从高位快速回落,股价与估值同时下降;此时段经济下行,政策维持紧缩,流动性处于偏紧状态。2014年,经济尚无明显起色,年内两次定向降准,紧缩政策有放松趋势,股市底部调整基本结束,估值在底部震荡;年底市场情绪回暖,反弹主要是由于无风险利率下行所致。

2016年1月的底部处于前期股票市场风险逐步释放阶段。2015年牛市缺乏经济基本面的支持,6月监管当局清理配资加杠杆引发股市大幅度杀跌。2015年下半年,美国进入加息周期,人民币汇率有贬值预期,货币宽松但利率下行空间有限,股市受到经济增长与风险偏好低迷的双重冲击,上证综指达到最低2638.30点。此后股市缓慢筑底,供给侧改革深化使得周期性行业的企业盈利改善,投资触底回升,消费需求企稳,宏观经济逐渐复苏。2017年全部A股上市企业净利润增速为21.7%,较上年有较大回升,大盘蓝筹迎来慢牛。

回顾历次市场底部反弹历程,核心因素离不开流动性宽松,而反弹的持续性需要经济基本面的支持。在宽松的流动性环境下,较低的融资成本有利于企业扩大资本支出,上市公司盈利预期提升,市场企稳上涨。随着企业盈利提升,内需改善提振实体经济,宏观基本面稳健,股市上涨行情延续。

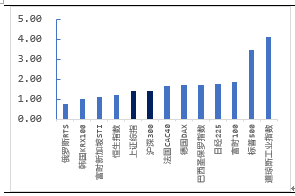

近期A股市场已经进入筑底阶段,货币政策结构性宽松,企业盈利较好。从绝对估值来看,各大指数市净率已经低于各个历史相似时点的市净率水平。2018年二季度央行两次定向降准释放市场流动性,十年期国债到期收益率从年初下行约30bp。然而,自2017年8月以来,表征广义流动性的社融增速连续回落,银行信贷增长不足以扭转信用收缩趋势,增量资金投放不足,预计央行将维持结构性宽松政策。同时,经济增长平稳,产业性结构性升级也带动着企业盈利水平的提高。2018年一季度全部A股归属母公司净利润合计同比增速14.3%,明显好于2016年1月底部时期的增速水平。截至7月6日,A股的破净公司总数达到267家,数量高于其他历史相似时点,高破净数与盈利增速不匹配,揭示出市场阶段性底部特征。

图2: 历史相似时点各指数PB(LF)值对比

资料来源:WIND,中航证券金融研究所

图3:历史相似时点归母净利润增速与破净数对比

资料来源:WIND,中航证券金融研究所

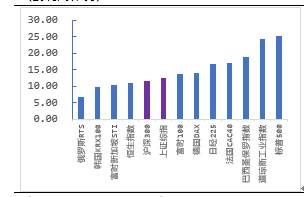

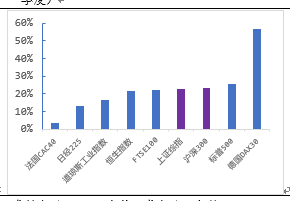

横向比较而言,A股在国际市场具有估值优势,外资积极参与。A股近期探底测试,吸引了国外投资者的关注,沪深股通资金净流入量持续增长,QFII的持股比例也在不断加大。横向比较来看,A股净资产收益率ROE处于中等水平,PB绝对估值较低,从PB-ROE匹配度来看A股龙头公司相比主要国际资本市场仍具备低估优势。另外,A股盈利增长预期较高,PE绝对估值处于国际较低水平,显示A股估值盈利匹配度较高。

图4: A股指数PB(LF)国际比较(2018/07/06)

资料来源:WIND,中航证券金融研究所

图5:A股指数ROE国际比较(2017年报)

资料来源:WIND,中航证券金融研究所

图6: A股指数PE(TTM)国际比较(2018/07/06)

资料来源:WIND,中航证券金融研究所

图7:A股指数净利润同比增速国际比较(2018年一季度)

资料来源:WIND,中航证券金融研究所

2018年A股探底并非源自货币政策与经济基本面的压力。当前A股低迷的原因在于广义流动性偏紧和风险偏好受到压制。我们预计央行积极通过定向降准,扩大对非金融企业的信贷投放,缓解信用偏紧的压力,夯实经济基本面。同时,随着外部风险事件逐渐降温,投资者悲观情绪淡化,风险偏好开始修复。

随着中国新旧产能轮换的持续进行和市场运作机制的逐步完善,A股在世界股票市场的配置价值逐步提升。MSCI的纳入也代表外资对中国市场的长期看好,9月A股的纳入因子将提升到5%,海外主动型资金将提前布局。随着我国资本市场的对外开放,外资价值投资理念在中长期将得以体现。建议短期关注电子板块,大金融板块经过前期调整后已具备较高的估值安全边际,中期关注消费板块。综合来看,目前市场具有较高投资价值,A股近期探底测试,建议把握筑底后的反弹机会。

新浪声明:此消息系转载自新浪合作媒体,新浪网登载此文出于传递更多信息之目的,并不意味着赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。